Ce este creditul fără verificare în Biroul de credit?

Creditul fără verificare în Biroul de credit este un tip de împrumut care nu necesită verificarea istoricului de credit al solicitantului. Acest lucru înseamnă că, chiar dacă ai un istoric negativ de credit, cum ar fi restanțe sau credite neechitabile, poți totuși să obții un credit.

În mod normal, băncile și instituțiile financiare nebancare (IFN-uri) verifică istoricul de credit al solicitanților de credit pentru a evalua riscul de neplată. Un istoric negativ de credit poate indica faptul că ai are dificultăți în a-ți plăti datoriile, ceea ce crește riscul ca împrumutul să nu fie rambursat.

Cu toate acestea, există anumite IFN-uri care sunt dispuse să acorde credite persoanelor cu istoric negativ de credit. Aceste IFN-uri pot lua în considerare alți factori atunci când evaluează o solicitare pentru un împrumut fără Biroul de credit, cum ar fi veniturile salariale și cele suplimentare, din chirie, dividende sau alte surse de venit.

Principalele caracteristici ale unui credit fără verificare în Biroul de Credit:

- Valoarea împrumutului: 100 - 10.000 Lei (echivalentul în Euro);

- Perioada de rambursare: 1 - 24 luni;

- Dobânzi: pornesc de la 0,2% pe zi;

- Condiții de acordare: cetățenie română și reședința în România, vârsta cuprinsă între 21 și 70 de ani, sursă stabilă de venit, număr de telefon mobil valabil.

Ce este Biroul de Credit?

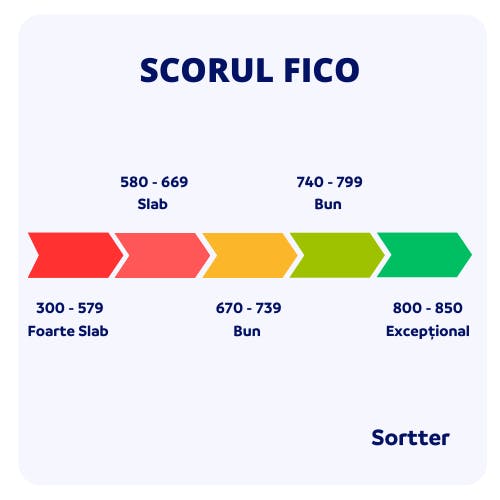

Biroul de Credit este o agenție de raportare a creditelor din România care colectează și menține informații despre solvabilitatea persoanelor fizice și juridice. Aceste informații sunt utilizate de bănci și IFN-uri pentru a evalua riscul de a acorda bani unei anumite persoane fizice sau juridice. Biroul de credit folosește Scorul Fico, sau scorul de credit, ca o reprezentare numerică a solvabilității unei persoane fizice sau juridice.

Ce este Scorul Fico?

Scorul FICO, cunoscut și ca scorul de credit Fair Isaac Corporation, este un număr format din trei cifre care reprezintă solvabilitatea financiară a unei persoane. Acesta este utilizat de instituțiile financiare, cum ar fi băncile și cooperativele de credit, pentru a evalua riscul de neplată atunci când se acordă un credit. Cu cât scorul FICO este mai mare, cu atât riscul de neplată este mai mic.

Dacă sunt în Biroul de credit mai pot lua credit?

Da, chiar dacă ești în Biroul de Credit, poți obține un credit! Există instituții financiare nebancare (IFN) care oferă credite fără verificare în Biroul de Credit, special pentru persoanele cu istoric negativ. Aceste IFN-uri pun mai puțin accent pe scorul FICO și se concentrează pe veniturile tale actuale. Poți accesa sume de până la 20.000 de lei, cu dobânzi competitive și perioade flexibile de rambursare. Compară ofertele de la diverse IFN-uri, precum Viva Credit, Ferratum sau Credius, și alege creditul potrivit pentru tine. Aplică online rapid și ușor, doar cu buletinul, și primește banii în cont în cel mai scurt timp!

Cum pot aplica pentru un credit fără verificare în Biroul de Credit?

Procesul de a aplica pentru un credit fără verificare în Biroul de Credit este conceput pentru a fi rapid, simplu și accesibil, desfășurându-se preponderent online. Primul și cel mai important pas este să analizezi și să compari ofertele disponibile de la diverse Instituții Financiare Nebancare (IFN). Platforma Sortter este unealta ideală pentru acest demers, permițându-ți să vezi rapid și transparent opțiunile de finanțare, costurile implicate și condițiile de eligibilitate.

Odată ce ai identificat cea mai bună ofertă pentru nevoile tale personale, pașii de urmat sunt, în general, următorii:

- Completează cererea online: Accesezi site-ul IFN-ului selectat și completezi formularul de cerere direct online. Va trebui să furnizezi date personale (nume, CNP, contact), informații despre venituri și suma pe care dorești să o împrumuți.

- Atașează documentele necesare: Procesul este adesea minim invaziv. De regulă, ai nevoie doar de o copie a buletinului (act de identitate) și, uneori, un extras de cont bancar care să ateste încasarea unui venit lunar. Verificarea veniturilor se poate face și automat prin interogarea bazei de date ANAF, cu acordul tău.

- Așteaptă aprobarea: IFN-ul va analiza rapid cererea ta. Chiar dacă ai un istoric negativ, analiza se va concentra pe capacitatea ta actuală de rambursare. Aprobarea poate veni în câteva minute sau ore.

- Semnează contractul: În cazul unui răspuns pozitiv, vei primi contractul de credit prin e-mail sau direct pe platforma creditorului. Îl poți semna electronic, folosind un cod primit prin SMS.

- Primește banii: După semnarea contractului, suma aprobată este virată direct în contul tău bancar, adesea în aceeași zi.

Ce condiții trebuie să îndeplinesc pentru a fi eligibil pentru un credit fără verificare în Biroul de Credit?

Pentru a fi considerat eligibil pentru un credit fără verificare în Biroul de Credit, un solicitant trebuie să îndeplinească un set de condiții de bază, chiar dacă aceste împrumuturi sunt mai flexibile. Criteriile sunt concepute pentru a asigura creditorului, de obicei un IFN, că debitorul are capacitatea financiară minimă de a rambursa datoria la termen.

Mai jos este o listă cu cele mai comune condiții de eligibilitate:

- Vârsta minimă: Solicitantul trebuie să aibă, de obicei, cel puțin 18 sau 21 de ani, în funcție de politica internă a IFN-ului.

- Cetățenie și rezidență: Este necesar să ai cetățenie română și un domiciliu stabil în România, dovedit cu un act de identitate (buletin) valid.

- Venit stabil: Cea mai importantă condiție este dovada unui venit lunar stabil (salariu, pensie, PFA, chirii, dividende etc.). Acest venit trebuie să fie suficient pentru a acoperi rata lunară a creditului, alături de celelalte cheltuieli de subzistență.

- Cont bancar activ: Trebuie să deții un cont bancar activ pe numele tău, în lei, deoarece în acest cont vor fi virați banii împrumutați și, de multe ori, tot de aici se va face și plata ratelor.

- Date de contact valide: Este necesar să furnizezi un număr de telefon și o adresă de e-mail valide pentru comunicarea cu instituția financiară pe parcursul procesului de creditare și pe durata contractului.

Se acordă credite fără verificare în Biroul de Credit și pentru pensionari sau persoanele cu venituri din alte surse?

Da, se acordă credite fără verificare amănunțită în Biroul de Credit și pentru pensionari sau pentru persoanele care obțin venituri din alte surse legale și demonstrabile. Instituțiile Financiare Nebancare (IFN) care oferă acest tip de finanțare rapidă sunt, în general, mai flexibile în ceea ce privește natura veniturilor acceptate, atâta timp cât acestea sunt constante și pot fi dovedite.

Pentru aceste categorii de solicitanți, procesul de analiză se concentrează pe capacitatea de plată. Indiferent dacă venitul provine dintr-o pensie, din închirierea unui imobil, din drepturi de autor, dividende sau alte activități independente, elementul cheie este regularitatea și posibilitatea de a-l documenta. Un pensionar va trebui să prezinte cuponul de pensie, în timp ce o persoană cu venituri din chirii va trebui să prezinte contractul de închiriere înregistrat la ANAF. Important este ca suma lunară încasată să permită rambursarea ratei pentru creditul solicitat, fără a pune presiune excesivă pe bugetul personal.

Care sunt costurile reale ale unui credit fără verificare în Biroul de Credit?

Costurile reale ale unui credit fără verificare în Biroul de Credit sunt, de regulă, mai mari decât cele ale unui credit bancar standard, iar acest lucru este esențial de înțeles înainte de a solicita o astfel de finanțare. Aceste costuri reflectă riscul crescut pe care și-l asumă IFN-ul atunci când împrumută o persoană cu un istoric negativ. Principalii indicatori de cost sunt dobânda și DAE (Dobânda Anuală Efectivă).

Pentru a înțelege valoarea totală a datoriei, este crucial să analizezi următoarele elemente de cost:

Dobânda

- Reprezintă prețul banilor împrumutați, exprimat ca procent.

- La creditele IFN, dobânda este adesea fixă și exprimată zilnic sau lunar.

- Poate fi o dobândă mare comparativ cu băncile.

- Impact: Principalul factor care crește valoarea ratei și suma totală de plată.

Comisioane

- Pot exista diverse taxe, precum comision de analiză dosar, comision de administrare a creditului sau comision pentru rambursare anticipată.

- Multe IFN-uri online promovează credite fără comisioane ascunse.

- Impact: Acestea se adaugă la suma împrumutată, crescând costul total al creditului.

Dobânda Anuală Efectivă (DAE)

- Include toate costurile creditului (dobândă, comisioane) și le exprimă ca procent anual.

- Permite compararea reală a diferitelor oferte de credit.

- Impact: Un DAE ridicat indică un credit scump. Compararea DAE-ului folosind un serviciu ca Sortter este esențială pentru a găsi cea mai avantajoasă opțiune.

Penalități de întârziere

- Se aplică în cazul în care nu plătești rata la timp.

- Pot fi foarte costisitoare și pot crește rapid datoria totală.

- Impact: Pot transforma un împrumut gestionabil într-o datorie greu de rambursat. Este crucial să eviți orice întârziere la plată.

Ce alternative există dacă am un istoric negativ în Biroul de Credit, dar vreau să evit un IFN?

Dacă ai un istoric negativ în Biroul de Credit și dorești să eviți contractarea unui împrumut de la un IFN, există câteva alternative pe care le poți explora, deși opțiunile pot fi mai limitate. Aceste soluții necesită adesea mai mult timp pentru a fi accesate și pot implica alte persoane sau garanții.

Una dintre principalele alternative este împrumutul de la un CAR (Casă de Ajutor Reciproc). CAR-urile sunt asociații non-profit care acordă ajutor financiar și care funcționează pe principiul ajutorului mutual între membri. Condițiile de creditare sunt adesea mai blânde, iar dobânzile sunt, în general, mai mici decât la IFN-uri. Pentru a accesa un astfel de credit, trebuie mai întâi să devii membru și să contribui la fondul social al CAR-ului pentru o anumită perioadă.

O altă opțiune este creditul cu garant sau codebitor. Anumite bănci ar putea fi dispuse să aprobe un credit dacă aduci o persoană (un prieten, o rudă) cu un istoric de credit bun și venituri stabile, care să garanteze pentru tine. Codebitorul își asumă responsabilitatea legală de a plăti datoria în cazul în care tu nu o mai poți face.

În cele din urmă, poți încerca să negociezi direct cu anumite bănci mai mici sau mai flexibile. Deși marile bănci au politici de creditare foarte stricte, unele instituții bancare mai mici ar putea analiza cazul tău individual și, dacă restanțele din trecut sunt vechi și de valoare mică, iar situația ta financiară actuală este solidă, ar putea exista o șansă de aprobare, eventual pentru o sumă mai mică.

Care sunt avantajele unui astfel de credit?

Avantaje unui credit fără Biroul de Credit sunt:

- Accesibilitate pentru persoane cu istoric negativ de credit: Creditele fără verificare în biroul de credit oferă o soluție pentru persoanele care au un istoric negativ de credit și care nu pot obține un credit tradițional de la o bancă.

- Proces de aprobare rapid și simplu: Cererea pentru un credit fără verificare în biroul de credit este, de obicei, mai rapidă și mai simplă decât cererea pentru un credit tradițional. IFN-urile care oferă aceste credite nu solicită verificarea istoricului de credit, ceea ce simplifică procesul de aprobare.

- Flexibilitate în ceea ce privește condițiile de rambursare: Unele IFN-uri oferă credite fără verificare în biroul de credit cu condiții de rambursare flexibile, cum ar fi perioade de rambursare mai lungi sau opțiuni de plată personalizate.

- Posibilitatea de a obține un credit fără a fi nevoie de un garant: Unele IFN-uri oferă credite fără verificare în biroul de credit fără a fi nevoie de un garant. Acest lucru poate fi util pentru persoanele care nu au un garant disponibil sau care nu doresc să își implice prietenii sau familia în problemele lor financiare.

- Posibilitatea de a-ți îmbunătăți istoricul de credit: Rambursarea la timp a unui credit fără verificare în biroul de credit poate ajuta la îmbunătățirea istoricului de credit, ceea ce poate facilita obținerea unui credit tradițional în viitor.

Care sunt dezavantajele unui împrumut fără Biroul de credit?

Iată câteva dezavantaje ale unui împrumut fără biroul de credit:

- Rate ale dobânzilor mai mari: Creditele fără verificare în biroul de credit au, de obicei, rate ale dobânzilor mai mari decât creditele tradiționale. Acest lucru se datorează faptului că IFN-urile care oferă aceste credite percep un risc mai mare de neplată.

2. Condiții de rambursare mai stricte: IFN-urile care oferă credite fără verificare în biroul de credit pot fi mai stricte în ceea ce privește evaluarea capacității de rambursare a solicitantului. Acest lucru poate duce la aprobarea mai dificilă a împrumutului sau la termene de rambursare mai scurte și rate ale dobânzilor mai mari.

3. Posibilitatea de a-ți înrăutăți istoricul de credit: Dacă nu reușești să rambursezi un împrumut fără verificare în biroul de credit la timp, acest lucru poate înrăutăți istoricul tău de credit. Acest lucru poate face și mai dificilă obținerea unui credit tradițional în viitor.

Cum pot compara diferiți furnizori de credit fără verificare în biroul de credit?

Iată câteva sfaturi pentru a compara diferiți furnizori de credit fără verificare în biroul de credit:

- Compară ratele dobânzilor. Rata dobânzii este cel mai important factor de luat în considerare atunci când compari împrumuturile, inclusiv atunci când e vorba de un credit fără Biroul de credit. O rată a dobânzii mai mică vă va costa mai puțin în total.

- Compară sumele împrumuturilor. Unii furnizori oferă împrumuturi mai mici sau mai mari decât alții. Asigură-te că soliciți o sumă care să fie suficientă pentru nevoile tale.

- Compară termenele de rambursare. Termenele de rambursare al unui împrumut rapid fără Biroul de credit variază de la un furnizor la altul. Asigurați-vă că alegeți un termen care să vă permită să rambursați împrumutul la timp.

- Compară comisioanele. Unii furnizori percep comisioane pentru împrumuturile fără verificare în Biroul de credit. Asigură-te că înțelegi toate comisioanele înainte de a solicita un împrumut.

Care sunt documentele necesare pentru un credit fără verificare?

Dacă accesezi un credit nebancar 100% online, îți vor trebui doar 2 acte cărora să le faci o poză sau să le scanezi pentru a le putea încărca pe site. Iată care sunt acestea:

- Carte de identitate (buletinul);

- Dovada unui venit stabil. De cele mai multe ori, IFN-urile vor acorda credit cu istoric negativ doar dacă obții venituri salariale, din pensii sau PFA. Dovada se poate face printr-un extras de cont, fluturaș de salariu, talon de pensie.

Pe lângă cele de mai sus, va trebui să completezi și cererea de credit, formular pe care-l vei găsi pe site-ul oficial al instituției financiare. Ulterior, dacă este nevoie, ți se vor solicita și alte documente care pot să-ți dovedească bonitatea.

Pentru un împrumut bancar, banca îți va solicita acte în plus pentru a-ți verifica posibilitatea de plată la timp a ratelor. Cu toate acestea, există câteva acte pe care orice instituție va cere să le vadă:

- Actul de identitate;

- Documentele justificative de venit sau acordul de consultare în baza de date a ANAF;

- Cererea pentru acordarea împrumutului.

Cum îmi cresc șansele pentru a obține un credit?

Dacă ai un istoric negativ de credit, este posibil să ți se solicite să furnizezi un garant pentru împrumut. Un garant este o persoană care se obligă să ramburseze împrumutul fără Biroul de credit dacă tu nu o mai poți face.

Iată câteva sfaturi pentru a-ți crește șansele de a obține un credit fără verificare în biroul de credit:

- Asigură-te că ai un venit stabil. IFN-urile sunt mai dispuse să acorde credite persoanelor cu venituri stabile.

- Demonstrează că poi gestiona responsabil datoriile. IFN-urile vor dori să vadă că ai un istoric de plată la timp a facturilor.

- Fii sincer și transparent cu IFN-ul cu privire la situația ta financiară. IFN-urile vor aprecia sinceritatea și transparența.

Ce ar trebui să fac dacă cererea mea de credit fără verificare în biroul de credit este respinsă?

Dacă cererea ta de credit fără verificare în biroul de credit este respinsă, există câteva lucruri pe care le poți face:

- Contactează IFN-ul pentru a afla motivul respingerii. IFN-ul poate fi dispus să îți ofere mai multe informații sau să te ajute să îți îmbunătățești șansele de a fi aprobat în viitor.

- Verifică raportul de credit. Este posibil să existe erori în raportul tău de credit care au contribuit la respingerea cererii. Dacă găsești erori, poți contesta raportul la Biroul de Credit.

- Încercă să obții un credit de la o altă IFN. Există multe IFN-uri care nu verifică Biroul de credit. Este posibil să ai mai mult succes dacă soliciți de la o altă IFN.

Alte tipuri de credite

În afară de creditele de nevoi personale poți apela și la alte soluții financiare, pentru a obține rapid o sumă de bani. Iată care sunt câteva dintre acestea:

- Linie de credit – este o sumă de bani preaprobată pe care o poți folosi în orice moment. Nu plătești nici o dobândă în caz că nu o folosești

- Credit urgent – este un tip de împrumut oferit de IFN-uri a cărui aprobare durează, de regulă, cel mult 3-4 ore

- Credit rapid – un alt tip de credit oferit de către IFN-uri. Suma este mai mare decât cea a unui credit urgent, la fel și timpul de aprobare.

- Credit de nevoi personale – este un împrumut oferit exclusiv de bănci. Are cea mai mică dobândă dar și cea mai mare sumă pe care o poți contracta.

- Credit fără loc de muncă – anumite instituții financiare acordă împrumuturi și dacă nu ai un loc de muncă

- Credit cu istoric negativ - există instituții financiare care îți pot oferi un credit și dacă ai istoric de rău-platnic.

- Credit pentru restanțieri – dacă nu ți-ai plătit ratele la timp și cauți o refinanțare, poți apela la unele bănci sau IFN-uri.

- Credit cu buletinul – multe bănci și IFN-uri își oferă credite de consum fără a-ți cere numeroase documente. Buletinul este de ajuns.

- Credit fără adeverință de venit – chiar dacă nu ai un salariu poți găsi câteva instituții financiare care să îți acorde un împrumut.